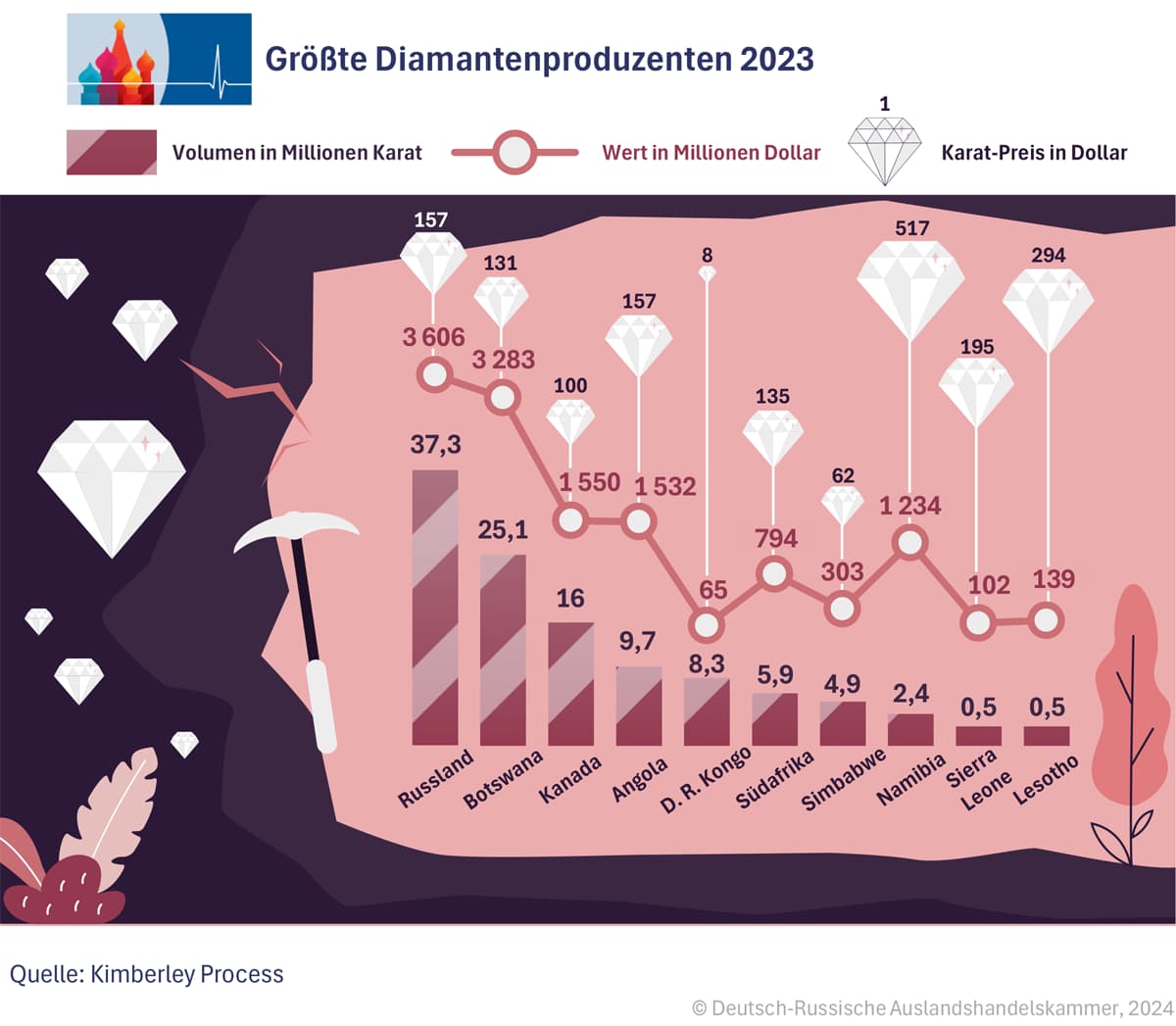

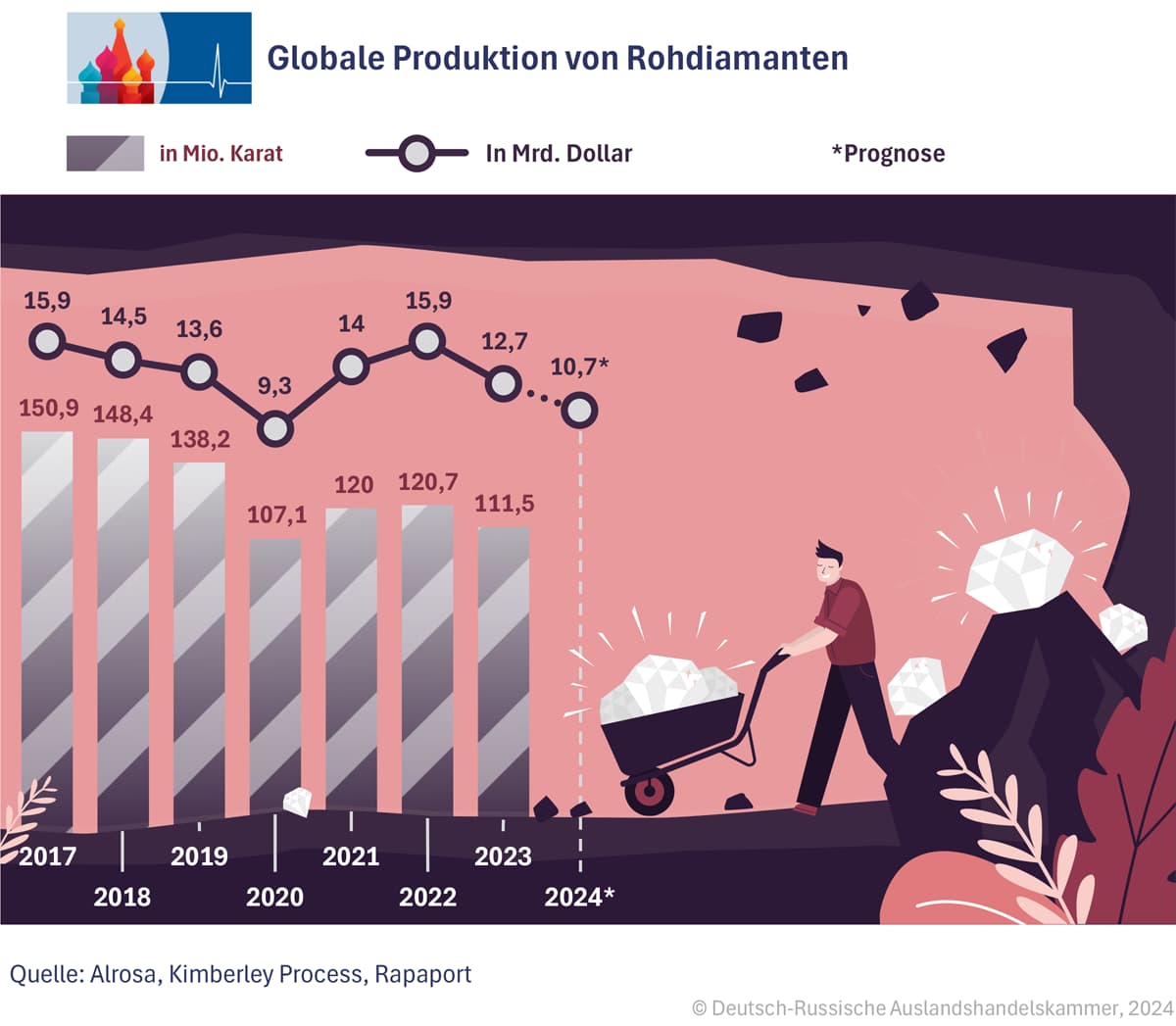

Mehr als die Hälfte der bekannten Vorkommen von Diamanten, 860 von 1700 Mio. Karat, liegen in Russland. Das größte Land der Erde ist auch der größte Produzent von Rohdiamanten. Im vergangenen Jahr förderte das Land 37,3 Mio. Karat, was einem Drittel der globalen Produktion von 111,5 Mio. Karat (22,3 Tonnen) entsprach. Die übrigen großen Produzentenländer liegen, bis auf Kanada, alle in Afrika.

Sanktionen gegen russische Diamanten

Wegen der großen Bedeutung Russlands für die Diamantenwirtschaft hatte insbesondere die EU lange mit Sanktionen gegen russische Diamanten gezögert. Ihr Mitgliedsland Belgien beheimatet in Antwerpen den bedeutendsten Handelsplatz der Welt für Rohdiamanten. Bereits 2022 hatten die USA, Kanada und Großbritannien Sanktionen gegen die russischen Diamantenproduzenten erlassen. Der Import von in Drittländern bearbeiteten Steinen blieb davon jedoch ausgenommen. Erst Ende 2023 verständigten sich die G7 und die EU auf härtere Sanktionen, die ab dem 1. Januar dieses Jahres in mehreren Stufen in Kraft getreten sind. Das Verbot direkter Einfuhren aus Russland wurde am 1. März um Diamanten erweitert, die in Drittstaaten wie Indien bearbeitet werden. Zunächst waren nur Steine mit mehr als 1 Karat betroffen, zum 1. September ist die Schwelle auf 0,5 Karat abgesenkt worden.

Wegen der großen Bedeutung Russlands für die Diamantenwirtschaft hatte insbesondere die EU lange mit Sanktionen gegen russische Diamanten gezögert. Ihr Mitgliedsland Belgien beheimatet in Antwerpen den bedeutendsten Handelsplatz der Welt für Rohdiamanten. Bereits 2022 hatten die USA, Kanada und Großbritannien Sanktionen gegen die russischen Diamantenproduzenten erlassen. Der Import von in Drittländern bearbeiteten Steinen blieb davon jedoch ausgenommen. Erst Ende 2023 verständigten sich die G7 und die EU auf härtere Sanktionen, die ab dem 1. Januar dieses Jahres in mehreren Stufen in Kraft getreten sind. Das Verbot direkter Einfuhren aus Russland wurde am 1. März um Diamanten erweitert, die in Drittstaaten wie Indien bearbeitet werden. Zunächst waren nur Steine mit mehr als 1 Karat betroffen, zum 1. September ist die Schwelle auf 0,5 Karat abgesenkt worden.

Kritik an zentraler Prüfung

Eine Besonderheit der EU-Sanktionen ist, dass alle in die Union eingeführten Diamanten zentral in Antwerpen auf ihren nichtrussischen Ursprung überprüft werden müssen. Die Regelung sorgte für Unmut bei europäischen Händlern. Die Abwicklung eines Diamantengeschäfts verlängere sich von zwei Tagen auf zwei Wochen, zitierte die britische Tageszeitung Times einen Branchenvertreter, was u. a. zu höheren Kreditkosten führe. Beim in Antwerpen ansässigen Diamanten-Dachverband AWDC haben die Sanktionen offenbar zu mehreren Rücktritten im Top-Management geführt. In den USA und Großbritannien müssen bzw. dürfen die Importeure hingegen die Herkunft der Diamanten selbst nachweisen.

Zurzeit erfolgt die zentrale Kontrolle in der EU noch anhand der Frachtpapiere. Für den Herbst war ein neues Nachverfolgungssystem geplant, sein Start wurde jedoch auf den 1. März 2025 verschoben. Das geplante, auf der Blockchain-Technologie basierende System stößt nicht nur bei den Herstellern und den Diamanten-Hubs Indien und VAE auf Kritik. So warnen die afrikanischen Produzentenländer, ein „vorherbestimmter Eingangspunkt auf die G7-Märkte“ ist unfair, beschneidet Freiheiten und schädigt die Erlöse, wie die Nachrichtenagentur Reuters im Mai aus einem Brief der Präsidenten von Angola, Botswana und Namibia an die G7 zitierte. Die USA haben sich dem Bericht zufolge inzwischen von einer zentralen Diamanten-Prüfung distanziert.

In einem weiteren Punkt kam die EU der Branche allerdings entgegen, indem sie die Sanktionen lockerte. So bleibt in Drittstaaten aus russischen Diamanten hergestellter Schmuck bis auf Weiteres vom Verbot ausgenommen.

Diamantenmarkt in der Krise

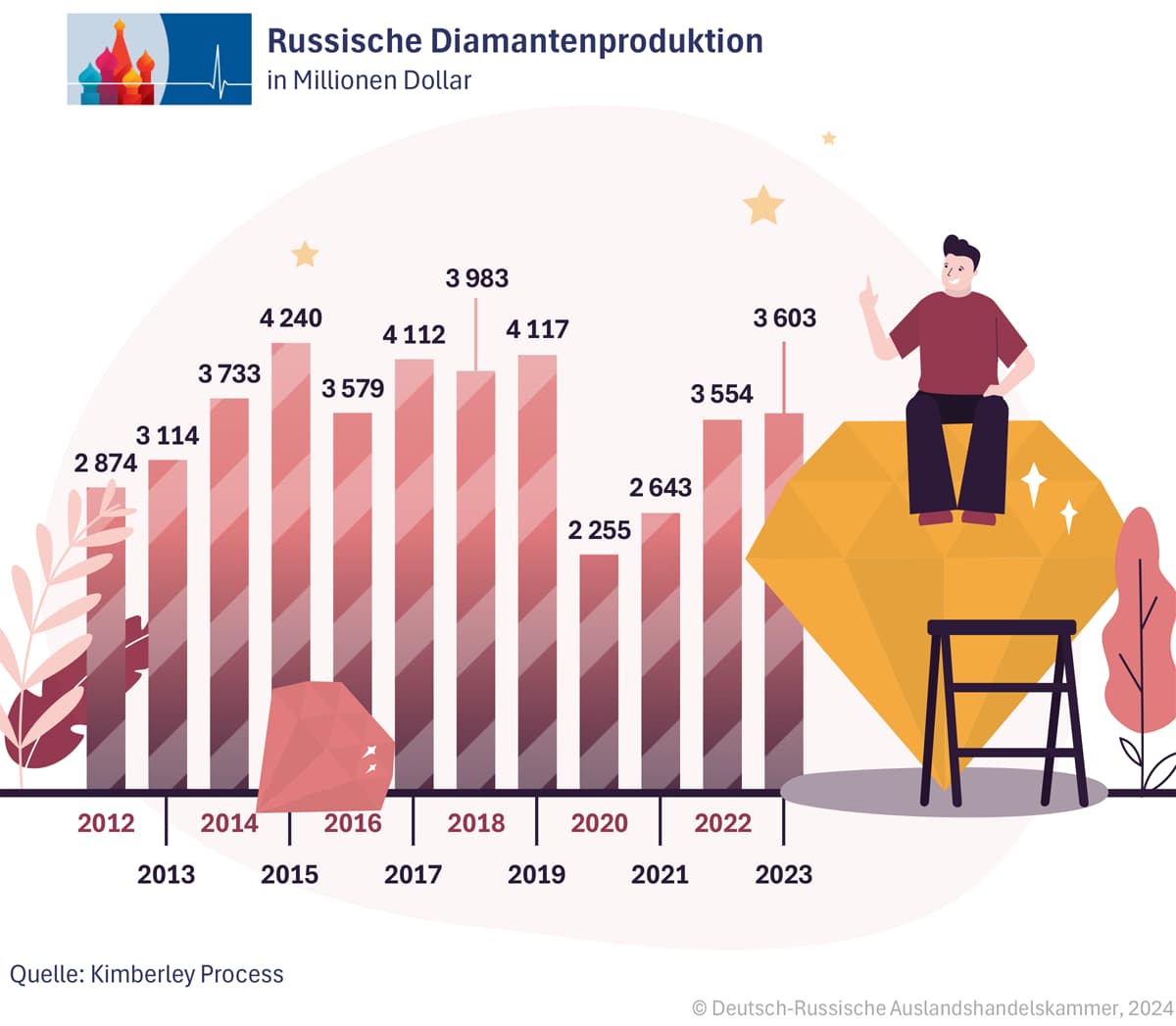

Der Markt für Rohdiamanten befindet sich seit 2023 in einer Krise, konstatierte unlängst der Branchendienst Rapaport. Die Produktion von Diamanten befinde sich auf dem niedrigsten Niveau seit mindestens 20 Jahren. Lediglich im ersten Pandemiejahr war die Produktion noch geringer, weil 2020 viele Minen schließen mussten. Auch die globalen Erlöse waren im vergangenen Jahr rückläufig, weil die Preise für Rohdiamanten im Schnitt um 14% auf 114 Dollar pro Karat nachgaben, so Rapaport. Gegenüber 2022 fielen die Einnahmen der Förderer um 20% auf 12,7 Mrd. Dollar. Auf Russland entfielen davon 3,6 Mrd. Dollar, womit sein wertmäßiger Anteil an der weltweiten Produktion 28% betrug, wie Daten des internationalen Zertifizierungssystems für Diamanten Kimberley-Prozess zeigen.

Rohdiamanten bilden nur einen kleinen Teil des Gesamtmarkts für Diamanten. Die unbearbeiteten Steine werden zunächst geschnitten und poliert. Das globale Marktvolumen für das Schneiden und Polieren belief sich 2022 auf 21,3 Mrd. Dollar, berichtete der Marktforscher Polaris aus Indien. Danach werden die geschliffenen Steine zu Schmuck oder Werkzeug für die Industrie verarbeitet. Schätzungen für den gesamten Diamantenmarkt, etwa die vom US-Anbieter Allied Market Research, liegen bei rund 100 Mrd. Dollar. Der Markt für Diamantenschmuck allein belief sich 2022 auf 84 Mrd. Dollar, wovon die Hälfte auf Nordamerika entfiel, schätzte der russische Diamanten-Gigant Alrosa.

Eine Besonderheit der EU-Sanktionen ist, dass alle in die Union eingeführten Diamanten zentral in Antwerpen auf ihren nichtrussischen Ursprung überprüft werden müssen. Die Regelung sorgte für Unmut bei europäischen Händlern. Die Abwicklung eines Diamantengeschäfts verlängere sich von zwei Tagen auf zwei Wochen, zitierte die britische Tageszeitung Times einen Branchenvertreter, was u. a. zu höheren Kreditkosten führe. Beim in Antwerpen ansässigen Diamanten-Dachverband AWDC haben die Sanktionen offenbar zu mehreren Rücktritten im Top-Management geführt. In den USA und Großbritannien müssen bzw. dürfen die Importeure hingegen die Herkunft der Diamanten selbst nachweisen.

Zurzeit erfolgt die zentrale Kontrolle in der EU noch anhand der Frachtpapiere. Für den Herbst war ein neues Nachverfolgungssystem geplant, sein Start wurde jedoch auf den 1. März 2025 verschoben. Das geplante, auf der Blockchain-Technologie basierende System stößt nicht nur bei den Herstellern und den Diamanten-Hubs Indien und VAE auf Kritik. So warnen die afrikanischen Produzentenländer, ein „vorherbestimmter Eingangspunkt auf die G7-Märkte“ ist unfair, beschneidet Freiheiten und schädigt die Erlöse, wie die Nachrichtenagentur Reuters im Mai aus einem Brief der Präsidenten von Angola, Botswana und Namibia an die G7 zitierte. Die USA haben sich dem Bericht zufolge inzwischen von einer zentralen Diamanten-Prüfung distanziert.

In einem weiteren Punkt kam die EU der Branche allerdings entgegen, indem sie die Sanktionen lockerte. So bleibt in Drittstaaten aus russischen Diamanten hergestellter Schmuck bis auf Weiteres vom Verbot ausgenommen.

Diamantenmarkt in der Krise

Der Markt für Rohdiamanten befindet sich seit 2023 in einer Krise, konstatierte unlängst der Branchendienst Rapaport. Die Produktion von Diamanten befinde sich auf dem niedrigsten Niveau seit mindestens 20 Jahren. Lediglich im ersten Pandemiejahr war die Produktion noch geringer, weil 2020 viele Minen schließen mussten. Auch die globalen Erlöse waren im vergangenen Jahr rückläufig, weil die Preise für Rohdiamanten im Schnitt um 14% auf 114 Dollar pro Karat nachgaben, so Rapaport. Gegenüber 2022 fielen die Einnahmen der Förderer um 20% auf 12,7 Mrd. Dollar. Auf Russland entfielen davon 3,6 Mrd. Dollar, womit sein wertmäßiger Anteil an der weltweiten Produktion 28% betrug, wie Daten des internationalen Zertifizierungssystems für Diamanten Kimberley-Prozess zeigen.

Rohdiamanten bilden nur einen kleinen Teil des Gesamtmarkts für Diamanten. Die unbearbeiteten Steine werden zunächst geschnitten und poliert. Das globale Marktvolumen für das Schneiden und Polieren belief sich 2022 auf 21,3 Mrd. Dollar, berichtete der Marktforscher Polaris aus Indien. Danach werden die geschliffenen Steine zu Schmuck oder Werkzeug für die Industrie verarbeitet. Schätzungen für den gesamten Diamantenmarkt, etwa die vom US-Anbieter Allied Market Research, liegen bei rund 100 Mrd. Dollar. Der Markt für Diamantenschmuck allein belief sich 2022 auf 84 Mrd. Dollar, wovon die Hälfte auf Nordamerika entfiel, schätzte der russische Diamanten-Gigant Alrosa.

Nur ein kleiner Teil der Diamanten gelangt direkt aus den Produzentenländern nach Indien, wo neun von zehn weltweit geförderten Natursteinen verarbeitet werden. Laut der indischen Handelsstatistik importierte das Land im vergangenen Steuerjahr, also von April 2023 bis März 2024, unbearbeitete Naturdiamanten im Wert von 14 Mrd. Dollar. Die meisten kamen aus den Vereinigten Arabischen Emiraten (8,5 Mrd. Dollar) und Belgien (2,5 Mrd. Dollar), weil Dubai und Antwerpen die weltgrößten Handelsplätze für Diamanten sind. Das Produzentenland Russland folgt auf Platz 3 mit 1,1 Mrd. Dollar.

Russische Exporte

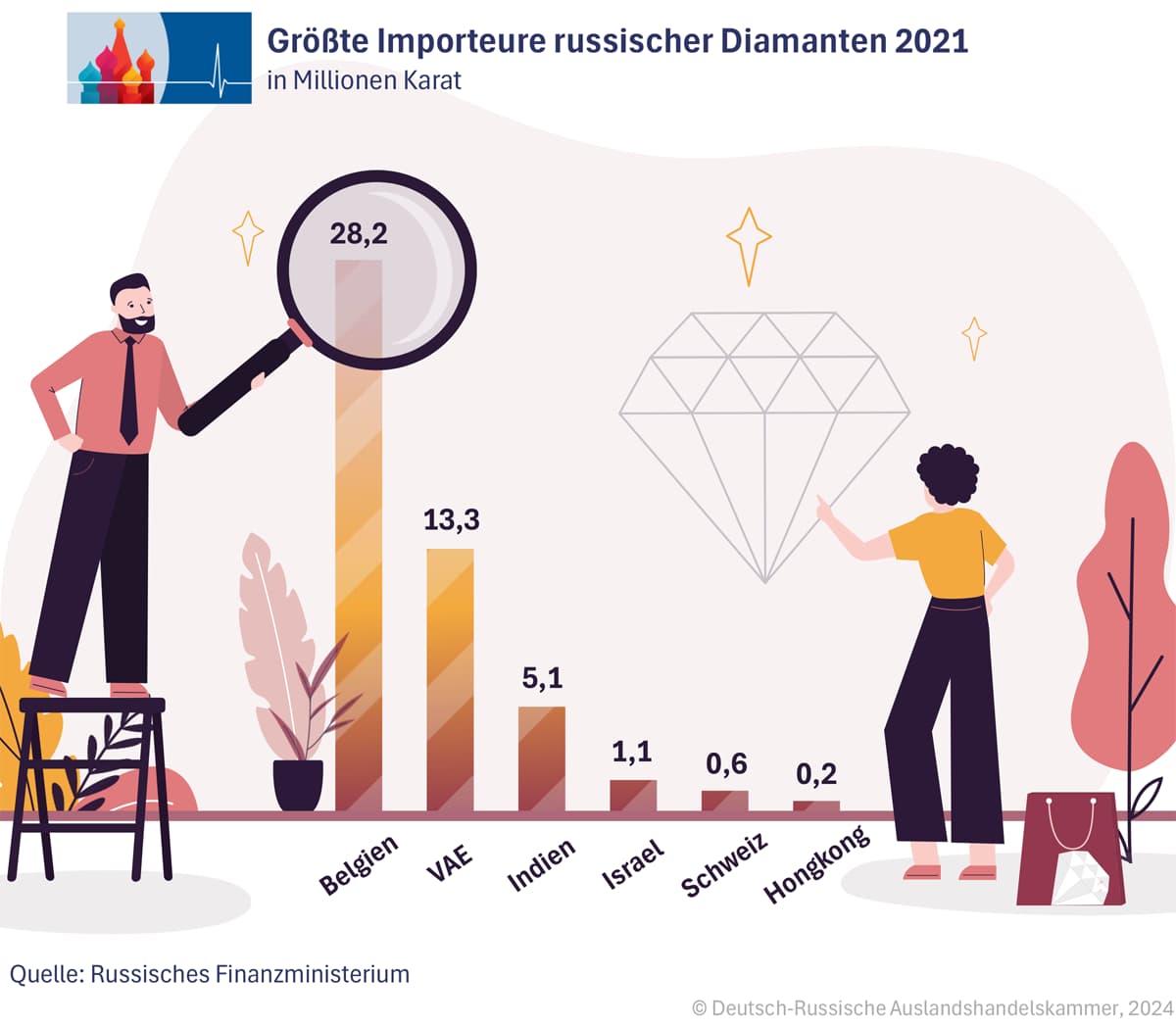

Die Zielländer der russischen Diamantenexporte lassen sich seit 2022 nur noch indirekt ermitteln, weil die russische Regierung und Alrosa ihre Statistik eingeschränkt haben. Für 2021 hatte das russische Finanzministerium noch entsprechende Daten veröffentlicht. Damals exportierte Russland 48,6 Mio. Karat Rohdiamanten im Wert von insgesamt 4,03 Mrd. Dollar. Davon gingen 28,2 Mio. Karat im Wert von 1,68 Mrd. Dollar nach Belgien und 13,3 Mio. Karat (1,2 Mrd. Dollar) in die Vereinigten Arabischen Emirate. Auf die beiden Handelsplätze folgte Indien mit 5,1 Mio. Karat (756 Mio. Dollar).

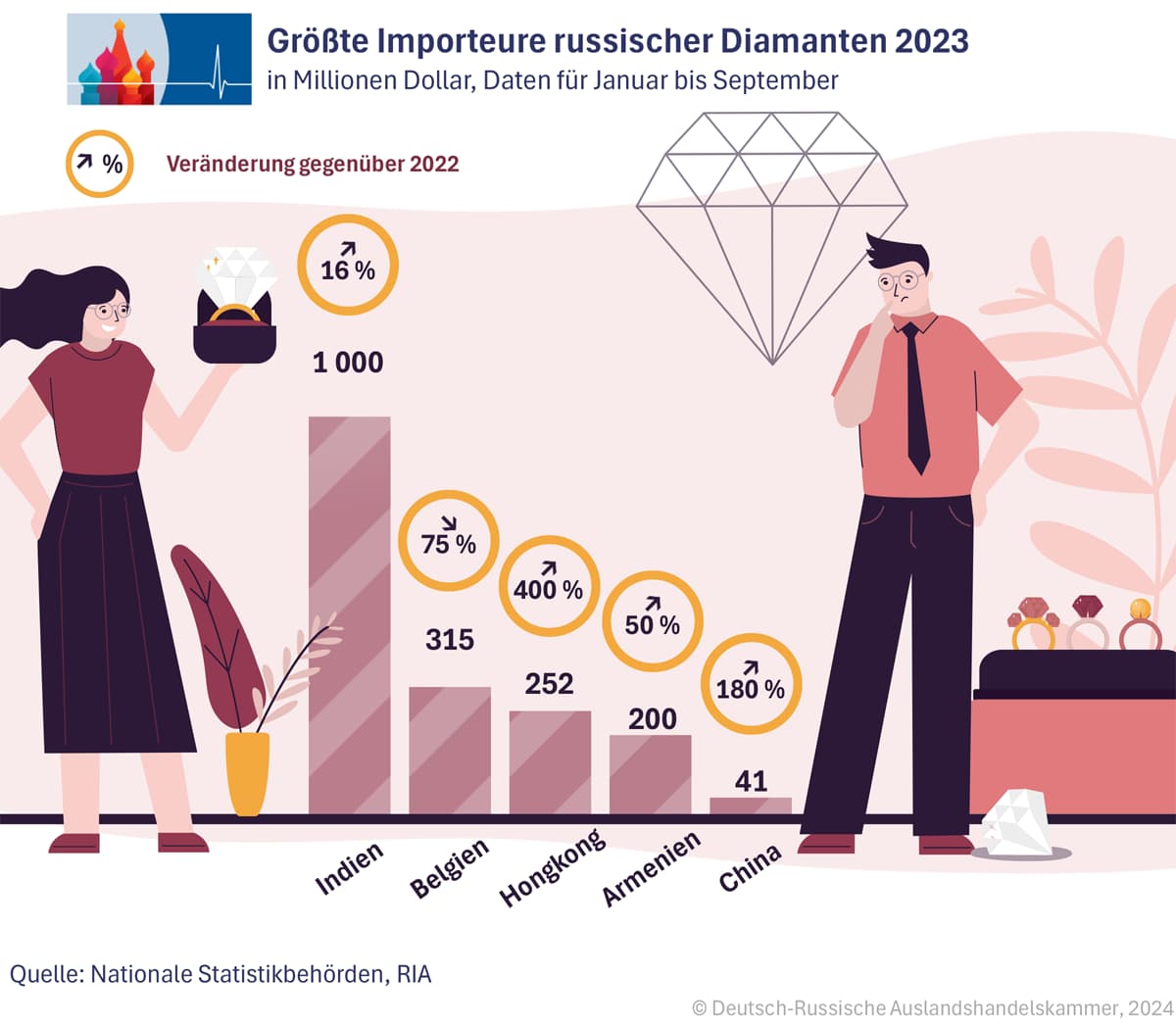

Bereits vor dem Einfuhrverbot der EU lieferte Russland seine Diamanten zunehmend direkt nach Indien, wie eine Auswertung nationaler Handelsstatistiken ergab. Im Zeitraum von Januar bis September 2023 summierten sich die Ausfuhren nach Indien auf 1 Mrd. Dollar, Belgien folgte an zweiter Stelle mit nur noch 315 Mio. Dollar. Im Vergleichszeitraum 2022 hatte Belgien dieser Auswertung zufolge mit 1,26 Mrd. gegenüber 863 Mio. Dollar vor Indien gelegen. Die EU-Kommission bezifferte den Wert der Diamantenimporte aus Russland in die EU für das Gesamtjahr 2022 auf 1,39 Mrd. Euro, nach 1,8 Mrd. Euro im Vorjahr.

Russische Exporte

Die Zielländer der russischen Diamantenexporte lassen sich seit 2022 nur noch indirekt ermitteln, weil die russische Regierung und Alrosa ihre Statistik eingeschränkt haben. Für 2021 hatte das russische Finanzministerium noch entsprechende Daten veröffentlicht. Damals exportierte Russland 48,6 Mio. Karat Rohdiamanten im Wert von insgesamt 4,03 Mrd. Dollar. Davon gingen 28,2 Mio. Karat im Wert von 1,68 Mrd. Dollar nach Belgien und 13,3 Mio. Karat (1,2 Mrd. Dollar) in die Vereinigten Arabischen Emirate. Auf die beiden Handelsplätze folgte Indien mit 5,1 Mio. Karat (756 Mio. Dollar).

Bereits vor dem Einfuhrverbot der EU lieferte Russland seine Diamanten zunehmend direkt nach Indien, wie eine Auswertung nationaler Handelsstatistiken ergab. Im Zeitraum von Januar bis September 2023 summierten sich die Ausfuhren nach Indien auf 1 Mrd. Dollar, Belgien folgte an zweiter Stelle mit nur noch 315 Mio. Dollar. Im Vergleichszeitraum 2022 hatte Belgien dieser Auswertung zufolge mit 1,26 Mrd. gegenüber 863 Mio. Dollar vor Indien gelegen. Die EU-Kommission bezifferte den Wert der Diamantenimporte aus Russland in die EU für das Gesamtjahr 2022 auf 1,39 Mrd. Euro, nach 1,8 Mrd. Euro im Vorjahr.

Als neue große Abnehmer russischer Diamanten haben sich Hongkong und Armenien etabliert, wohin Russland in den ersten drei Quartalen 2023 Diamanten im Wert von 252 Mio. bzw. 200 Mio. lieferte. Armenische Beobachter erklären, dass die russischen Lieferungen nach Armenien größtenteils nach Dubai reexportiert werden. Die Emirate gehörten 2023 selbst nicht mehr zu den großen direkten Importeuren aus Russland. Ein anderes Beispiel für den Diamanten-Transit ist Belarus. Das russische Nachbarland steigerte seine Importe aus Russland seit 2021 beinahe um das Zehnfache auf 246.800 Karat im Gesamtjahr 2023, wie von Belarus veröffentlichte Handelsdaten zeigen. Der Wert dieser Einfuhren belief sich auf 35 Mio. Dollar. Zugleich exportierte Belarus 221.000 Karat im Wert von 30 Mio. Dollar hauptsächlich nach Indien, Armenien und die Emirate.

Russische Produzenten

In Russland gibt es zwei Diamantenproduzenten. Der Weltmarktführer Alrosa ist für rund 90% der russischen Produktion verantwortlich. Das Unternehmen befindet sich zu je 33% im Besitz des Staates und des Gebiets Jakutien, wo die meisten seiner Diamantenminen beheimatet sind. Die restliche 34% Aktien werden an der Börse gehandelt. Im vergangenen Jahr förderte das Unternehmen nach eigenen Angaben 34,6 Mio. Karat, womit es vor seinem großen Konkurrenten De Beers lag. Die Briten förderten in ihren Minen in Kanada und Afrika insgesamt 31,9 Mio. Karat Diamanten. Die Briten meldeten dabei Erlöse in Höhe von 4,3 Mrd. Dollar, wovon 3,6 Mrd. Dollar auf den Verkauf von Rohdiamanten entfielen. Die Verkäufe von Alrosa beliefen sich 2023 laut dem Jahresbericht auf 326 Mrd. Rubel, also 3,4 Mrd. Dollar.

Russische Produzenten

In Russland gibt es zwei Diamantenproduzenten. Der Weltmarktführer Alrosa ist für rund 90% der russischen Produktion verantwortlich. Das Unternehmen befindet sich zu je 33% im Besitz des Staates und des Gebiets Jakutien, wo die meisten seiner Diamantenminen beheimatet sind. Die restliche 34% Aktien werden an der Börse gehandelt. Im vergangenen Jahr förderte das Unternehmen nach eigenen Angaben 34,6 Mio. Karat, womit es vor seinem großen Konkurrenten De Beers lag. Die Briten förderten in ihren Minen in Kanada und Afrika insgesamt 31,9 Mio. Karat Diamanten. Die Briten meldeten dabei Erlöse in Höhe von 4,3 Mrd. Dollar, wovon 3,6 Mrd. Dollar auf den Verkauf von Rohdiamanten entfielen. Die Verkäufe von Alrosa beliefen sich 2023 laut dem Jahresbericht auf 326 Mrd. Rubel, also 3,4 Mrd. Dollar.

Außerdem betreibt noch AGD Diamonds eine große Diamantenmine im Gebiet Archangelsk. Das Unternehmen selbst gibt an, dort im vergangenen Jahr 4,5 Mio. Karat gefördert zu haben. Damit hätte AGD mehr Diamanten produziert als der britisch-australische Bergbau-Riese Rio Tinto, der im vergangenen Jahr 3,3 Mio. Karat produzierte. Ausgehend von der russischen Gesamtproduktion 2023, die Kimberley Process mit 37,3 Mio. Karat angibt, dürfte die Produktion von AGD allerdings höchstens 2,6 Mio. Karat betragen haben. Das Unternehmen wurde einst vom Ölkonzern Lukoil aufgebaut und 2017 von der Otkrytie-Bank übernommen, die wenige Jahre später bankrottging. Im vergangenen Jahr kaufte ein russischer Unternehmer AGD im Rahmen des Insolvenzverfahrens für 10 Mio. Rubel (95.000 Euro).

Alrosa-Probleme seit Sanktions-Start

Die erste Halbjahresbilanz von Alrosa nach dem Inkrafttreten der Sanktionen weist bisher nur leicht rückgängige Erlöse aus. Sie sanken gegenüber dem 1. Halbjahr 2023 um 5% auf 179,5 Mrd. Rubel (1,7 Mrd. Euro). Der Betriebsgewinn halbierte sich auf 38 Mrd. Rubel (362 Mio. Euro). Nach Einschätzung der russischen Redaktion des Branchenblatts Rough and Polished können die Rückgänge größtenteils mit den sinkenden Diamantenpreisen sowie steigenden Produktionskosten erklärt werden. Auffällig sei jedoch, dass die Einnahmen und vor allem der Gewinn im 2. Quartal eingebrochen sind. Quartalsweise Vergleichsdaten zum Vorjahr liefert Alrosa nicht. Die Verkäufe im 1. Quartal seien noch durch den Abverkauf von Beständen gestützt worden. Während die Analyse hauptsächlich die schwache Konjunktur auf dem globalen Diamantenmarkt für die „Probleme von Alrosa“ verantwortlich macht, räumt sie auch Folgen der Sanktionen ein. Sie würden die Russen zwingen, ihren ausländischen Käufern Preisabschläge zu gewähren.

Die erste Halbjahresbilanz von Alrosa nach dem Inkrafttreten der Sanktionen weist bisher nur leicht rückgängige Erlöse aus. Sie sanken gegenüber dem 1. Halbjahr 2023 um 5% auf 179,5 Mrd. Rubel (1,7 Mrd. Euro). Der Betriebsgewinn halbierte sich auf 38 Mrd. Rubel (362 Mio. Euro). Nach Einschätzung der russischen Redaktion des Branchenblatts Rough and Polished können die Rückgänge größtenteils mit den sinkenden Diamantenpreisen sowie steigenden Produktionskosten erklärt werden. Auffällig sei jedoch, dass die Einnahmen und vor allem der Gewinn im 2. Quartal eingebrochen sind. Quartalsweise Vergleichsdaten zum Vorjahr liefert Alrosa nicht. Die Verkäufe im 1. Quartal seien noch durch den Abverkauf von Beständen gestützt worden. Während die Analyse hauptsächlich die schwache Konjunktur auf dem globalen Diamantenmarkt für die „Probleme von Alrosa“ verantwortlich macht, räumt sie auch Folgen der Sanktionen ein. Sie würden die Russen zwingen, ihren ausländischen Käufern Preisabschläge zu gewähren.

Ein weiterer Hinweis auf Probleme bei Alrosa ist der Kauf eines Teils seiner Produktion durch das russische Finanzministerium, von dem russische Medien im Frühjahr erfuhren. Es sei das erste Mal seit 2012, dass der Staat zu dieser „Krisenmaßnahme“ greife, erklärte die Wirtschaftszeitung Kommersant. Die damalige Intervention hatte ein Volumen von 250 Mio. Dollar. Bedeutender waren die Aufkäufe in den Krisenjahren 2008 und 2009, als die Regierung Diamanten im Wert von insgesamt 1 Mrd. Dollar kaufte und einige Jahre später mit großem Gewinn wieder verkaufte. Das Ausmaß der diesjährigen Käufe, die im März stattgefunden haben sollen, ist nicht bekannt.

Experten zweifeln an Sanktions-Effekten

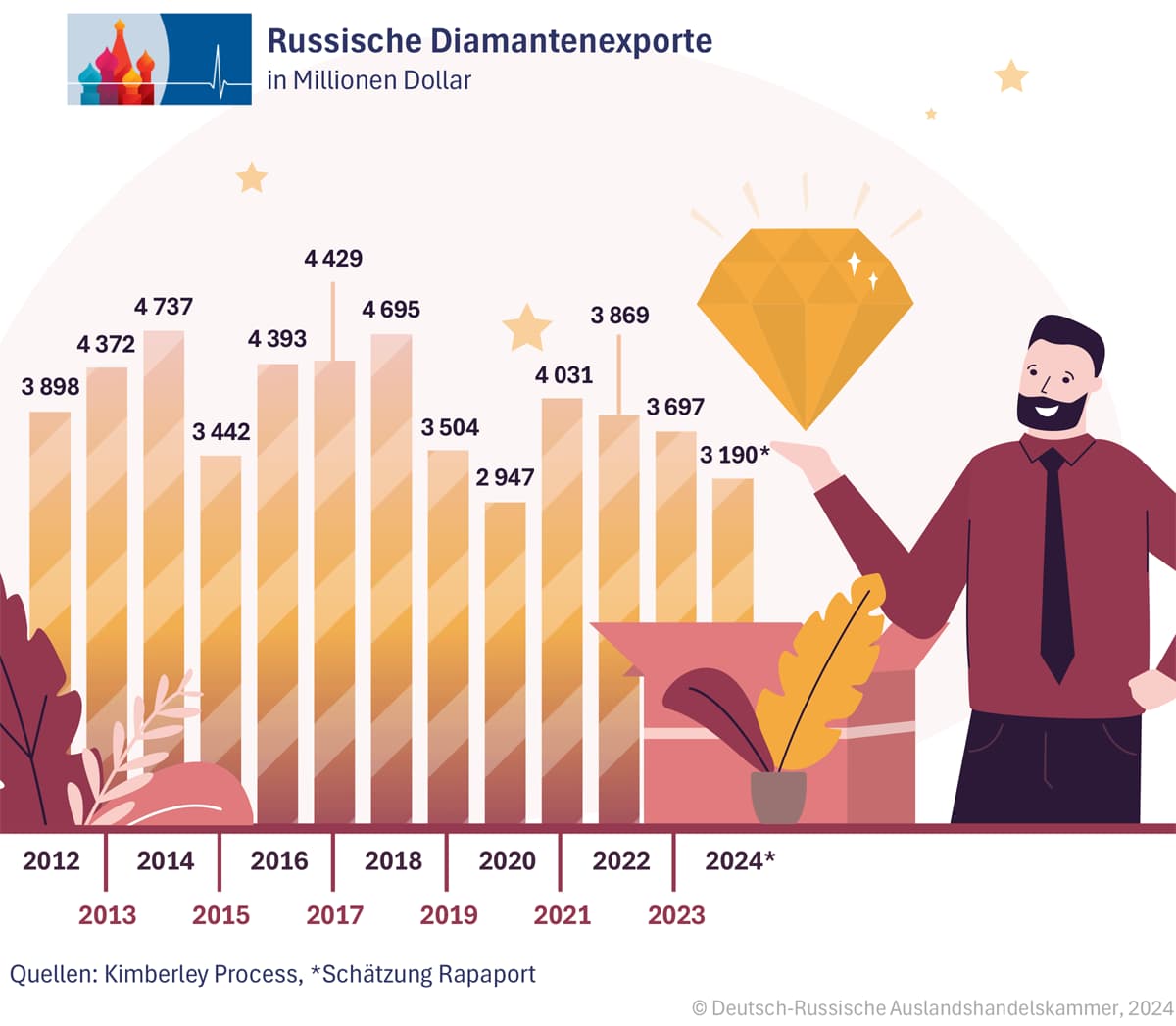

Der einflussreiche Diamantenunternehmer und -analyst Martin Rapaport, der Gründer des gleichnamigen Branchendienstes, erwartet offenbar keine einschneidenden Folgen der Sanktionen für die russischen Diamantenexporte. Anfang Oktober prognostizierte der Amerikaner einen Rückgang der russischen Exporte im Gesamtjahr 2024 zum Vorjahr um 14% und gegenüber 2022 um 17% auf 3,19 Mrd. Dollar. Andere Produzenten werden Rapaport zufolge jedoch deutlich größere Einbußen bei den Verkäufen erleiden, De Beers zum Beispiel gegenüber 2023 um 20% bzw. gegenüber 2022 um 50% auf 2,9 Mrd. Dollar. Als Faktoren für die Entwicklung des Markts führt Rapaport u. a. die wirtschaftliche Schwäche Chinas und den Boom bei synthetischen Diamanten an, die zunehmend die teuren, weniger profitablen natürlichen Steine ersetzen.

Der angesehene amerikanische Branchenanalyst Paul Ziminsky stellte im Mai fest, dass die Sanktionen bisher keinen bemerkenswerten Effekt auf die Versorgung mit Rohdiamanten hatten. Ein Grund dafür seien die hohen Bestände bei Händlern und Verarbeitern, die sich durch das Überangebot der vergangenen Jahre angesammelt hätten. Auch seien die Sanktionen nur schrittweise eingeführt worden und zunächst auf relativ große Steine beschränkt gewesen, während Russland zu einem großen Teil kleinere Diamanten produziere. Von dem ursprünglich geltenden Einfuhrverbot für Diamanten ab 1 Karat seien weniger als die Hälfte der russischen Produktion betroffen gewesen. Wertmäßig liege der Anteil bei 45% der russischen Produktion, so Ziminsky. Seitdem die Verbotsschwelle im September auf 0,5 Karat gesenkt wurde, sei der Anteil auf 60% gestiegen. Das bedeute, dass noch immer wertmäßig 40% der russischen Produktion nicht von den Sanktionen erfasst seien. Nach Stückzahlen dürfte der Anteil weit höher sein.

Indien-Importe 2024

Ob die Sanktionen greifen, müsste sich insbesondere bei den Diamantenexporten nach Indien zeigen. Zum einen hat das Land seine Importe von russischen Diamanten im 1. Halbjahr des laufenden Jahres gegenüber dem Vorjahreszeitraum um 22% auf 4,1 Mio. Karat gesteigert. Der Wert dieser Ware, die in der indischen Statistik als Schmuck und Edelmetalle (Code 71) aufgeführt ist, verringerte sich jedoch um 15% auf 520 Mio. Dollar. Bei genauerem Blick zeigt sich aber, dass die Importe aus Russland ab April eingebrochen sind. Sie verloren von April bis einschließlich Juli wertmäßig 55% und nach Volumen 24%. Seit dem Frühjahr hat Indien seine Importe von Rohdiamanten zwar insgesamt reduziert, Russland war davon aber besonders stark betroffen. So gingen die Importe von Rohdiamanten, die in der Unterkategorie 710231 erfasst sind, aus den Emiraten im betrachteten Zeitraum um 10% auf 2,7 Mrd. Dollar und die aus Belgien um 34% auf 642 Mio. Dollar zurück. Die Importe aus Russland schrumpften um 58% auf 135 Mio. Dollar.

Experten zweifeln an Sanktions-Effekten

Der einflussreiche Diamantenunternehmer und -analyst Martin Rapaport, der Gründer des gleichnamigen Branchendienstes, erwartet offenbar keine einschneidenden Folgen der Sanktionen für die russischen Diamantenexporte. Anfang Oktober prognostizierte der Amerikaner einen Rückgang der russischen Exporte im Gesamtjahr 2024 zum Vorjahr um 14% und gegenüber 2022 um 17% auf 3,19 Mrd. Dollar. Andere Produzenten werden Rapaport zufolge jedoch deutlich größere Einbußen bei den Verkäufen erleiden, De Beers zum Beispiel gegenüber 2023 um 20% bzw. gegenüber 2022 um 50% auf 2,9 Mrd. Dollar. Als Faktoren für die Entwicklung des Markts führt Rapaport u. a. die wirtschaftliche Schwäche Chinas und den Boom bei synthetischen Diamanten an, die zunehmend die teuren, weniger profitablen natürlichen Steine ersetzen.

Der angesehene amerikanische Branchenanalyst Paul Ziminsky stellte im Mai fest, dass die Sanktionen bisher keinen bemerkenswerten Effekt auf die Versorgung mit Rohdiamanten hatten. Ein Grund dafür seien die hohen Bestände bei Händlern und Verarbeitern, die sich durch das Überangebot der vergangenen Jahre angesammelt hätten. Auch seien die Sanktionen nur schrittweise eingeführt worden und zunächst auf relativ große Steine beschränkt gewesen, während Russland zu einem großen Teil kleinere Diamanten produziere. Von dem ursprünglich geltenden Einfuhrverbot für Diamanten ab 1 Karat seien weniger als die Hälfte der russischen Produktion betroffen gewesen. Wertmäßig liege der Anteil bei 45% der russischen Produktion, so Ziminsky. Seitdem die Verbotsschwelle im September auf 0,5 Karat gesenkt wurde, sei der Anteil auf 60% gestiegen. Das bedeute, dass noch immer wertmäßig 40% der russischen Produktion nicht von den Sanktionen erfasst seien. Nach Stückzahlen dürfte der Anteil weit höher sein.

Indien-Importe 2024

Ob die Sanktionen greifen, müsste sich insbesondere bei den Diamantenexporten nach Indien zeigen. Zum einen hat das Land seine Importe von russischen Diamanten im 1. Halbjahr des laufenden Jahres gegenüber dem Vorjahreszeitraum um 22% auf 4,1 Mio. Karat gesteigert. Der Wert dieser Ware, die in der indischen Statistik als Schmuck und Edelmetalle (Code 71) aufgeführt ist, verringerte sich jedoch um 15% auf 520 Mio. Dollar. Bei genauerem Blick zeigt sich aber, dass die Importe aus Russland ab April eingebrochen sind. Sie verloren von April bis einschließlich Juli wertmäßig 55% und nach Volumen 24%. Seit dem Frühjahr hat Indien seine Importe von Rohdiamanten zwar insgesamt reduziert, Russland war davon aber besonders stark betroffen. So gingen die Importe von Rohdiamanten, die in der Unterkategorie 710231 erfasst sind, aus den Emiraten im betrachteten Zeitraum um 10% auf 2,7 Mrd. Dollar und die aus Belgien um 34% auf 642 Mio. Dollar zurück. Die Importe aus Russland schrumpften um 58% auf 135 Mio. Dollar.